一文读懂碳金融

来源:碳中和专委会公众号 2023-03-17

碳金融是指服务于减少温室气体排放技术、项目等的直接投融资以及围绕碳排放权交易开展的直接和衍生金融活动。未来碳排放权就像黄金一样,围绕碳排放权交易及减碳行为可以开展一系列的金融活动!

碳金融市场就是金融化的碳市场。从产品谱系上看,碳金融产品也主要是主流金融产品在碳市场的映射,可以分为交易工具、融资工具和支持工具三大类。

(一)碳市场交易工具

除碳资产类的碳现货外,碳交易工具还包括碳元期、碳期货、碳掉期、碳期权以及碳资产证券化和指数化的碳交易产品。交易工具的丰高,盘活了碳现货和期货市场,推动了碳金融市场流动性的活跃,也为投资者对冲价格波动风险,实现套期保值。

碳期货。碳期货是以碳排的权配额及项目减排量等现货合约为标的物的合约,基本要素包括交易平台、合约规模、保证金制度、报价单位、最小交易规模、最小/最大波幅、合约到期日、结算方式、清算方式等等。EU-ETS流动性最强、市场份额最大的交易产品就是碳期货,与碳现货共同成为市场参与者进行套期保值、建立投资组合的关键金融工具。碳期货能够解决市场信息的不对称问题,引导碳现货价格,有效规避交易风险。

碳期权。碳期权实质上是一种标的物买卖权,买方向卖方支付一定数额权利金后,拥有在约定期内或到期目以一定价格出焦或购买一定数量标的物的权利。砖碳期权标的物度可L以是碳排的权现你也可L是期货。

如果企业有配额缺口,可以提前买入看涨期权锁定成本;如果企业有配额富余,可以提前买入看跌期权锁定收益。

碳远期。碳远期交易是国际市场上进行 CER交易的最常见和成熟的交易方式之一,买卖双方以合约的方式,约定在未来某一时期以确定价格买卖一定数量配额或项目减排量。碳远期的意义在于保值,帮助碳排放权买卖双方提前锁定碳收益或碳成本。

碳掉期。碳掉期是以碳排放权为标的物,双方以固定价格确定交易,并约定未来某个时间以当时的市场价格完成与固定价交易对应的反向交易,最终只需对两次交易的差价进行现金结算。由于碳掉期交易的成本较低,且可有效降低控排企业持有碳资产的利率波动风,险,已成为企业碳资产管理中的—项重要手段。目前中国的碳掉期主要有两种模式∶一是由控排企业在当期卖出碳配额,换取远期交付的等量 CCER和现金;二是由项目业主在当期出售CCER,换取远期交付的不等量碳配额。

碳指数交易产品。碳指数可参老金融市场基于指数开发的交易产品,目前我国有中碳指数为碳市场投资者和研究机构分析、判断碳市场动态及大势走向提供基础信息,未来也可以依托此类碳指数作为标的物开发相应的碳指数交易产品。

碳资产证券化。碳配额及减排项目的未来收益权,都可以作为支持资产通过证券化进行融资,证类型证券化即碳基金,债券型证券化即碳债券。

a.碳基金。碳基金是为参与减排项目或碳市场投资而设立的基金,既可以投资于CCER项目开发,也可以参与碳配额与项目减排量的二级市场交易。碳基金管理机构是碳市场重要的投资主体,碳基金本身则是重要的碳融资工具。

b.碳债券。碳债券是指政府、企业为筹集碳减排项目资金发行的债券,也可以作为碳资产证券化的一种形式,即以碳配额及减排项目未来收益权等为支持进行的债券型融资。

(二)碳市场融资工具

碳市场的融资工具可以为碳资产创造估值和变现的途径,帮助企业拓宽融资渠道。主要有以下几种:

碳质押。碳质押是指以碳配额或项目减排量等碳资产作为担保进行的债务融资,举债方将估值后碳资产质押给银行或券商等债权人获得一定折价的融资,到期再通过支付本息解押。

碳回购。碳回购指候配额持有者向其他机构出售配额,并约定在一定期限按约定价格回购所焦配额的短期融资安排。在协议有效期内,受让方可以自行处置碳配额。

碳托管。碳托管(借碳)指一方为了保值增值,将其持有的碳资产委托给专业碳资产管理机构集中进行管理和交易的活动,碳托管实际上是一种融碳工具。

狭义的碳资产托管,主要指配额托管,即控排企业委托托管机构代为持有碳资产,以托管机构名义对碳资产进行集中管理和交易;广义的碳资产托管,则指将企业所有与碳排放相关的管理工作委托给专业机构策划实施,包括不限于CCER 开发、碳资产账户管理、碳交易委托与执行、低碳项目投融资、相关碳金融咨询服务等。

(三)碳市场支持工具

碳支持工具及相关服务可以为各方了解碳市场趋势提供风向标,同时为管理碳资产提供风险管理工具和市场增信手段。

碳指数。碳指数既是碳市场重要的观察工具,也是开发碳指数交易产品的基础。

碳保险。碳保险是为了规避减排项目开发过程中的风险,确保项目减排量按期足额交付的担保工具。它可以降低项目双方的投资风险或违约风险,确保项目投资和交易行为顺利进行。

一、碳金融及相关概念的定义

(一)碳金融定义

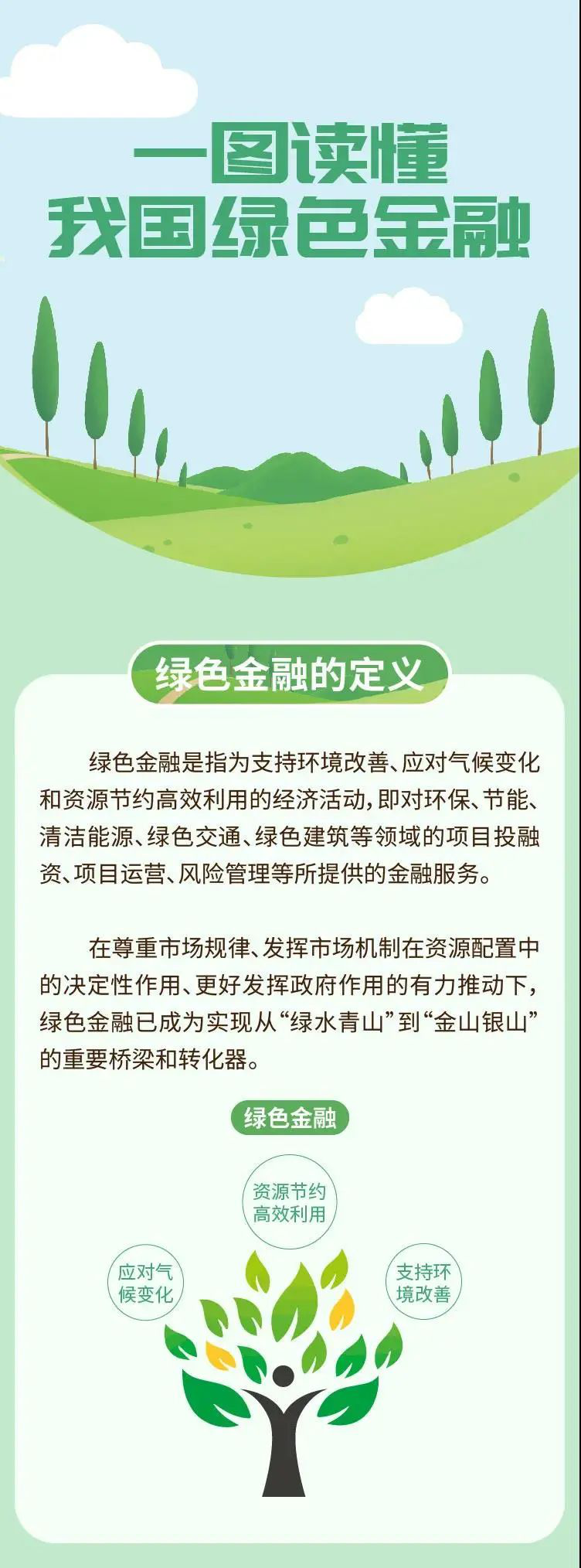

基于《京都议定书》,世界银行碳金融部门(World Bank Carbon Finance Unit)在2006年碳金融发展年度报告(Carbon Finance Unit Annual Report 2006)中首次界定了碳金融的含义,即“以购买减排量的方式为产生或者能够产生温室气体减排量的项目提供的资源。”从国内外相关文献看,碳金融是为减缓气候变化而开展的投融资活动,具体包括碳排放权及其衍生品交易、产生碳排放权的温室气体减排或、碳汇项目的投融资以及其他相关金融服务活动。

(二)气候金融、碳交易与碳金融的关系

1.气候金融与碳金融:依循世界银行的界定,气候金融是指为应对气候变化而开展的投融资活动,并认为气候金融的任务是为减缓和适应气候变化进行投融资。从气候金融和碳金融的定义可知,碳金融是气候金融的一部分,两者为整体与部分的关系。

2.碳交易与碳金融:碳交易是温室气体排放权交易的统称。1997年12月通过的《京都议定书》把二氧化碳排放权作为一种商品,从而形成了二氧化碳排放权的交易,简称碳交易,其目标是利用市场机制的价格发现功能,实现全社会减碳成效的最大化。

碳金融与碳交易相互依存、相互促进:碳交易是碳金融发展的前提和基础。一般来说,只有碳交易市场发展到一定规模,拥有一定的合格主体和健康的风险管控机制后,碳金融市场才得以发展。碳金融是碳交易发展的肋推剂,碳交易的发展离不开碳金融的支持。排放企业通过碳金融市场,利用融资功能推进减碳技术的应用,达到碳交易控制排放总量的目的。

二、碳金融的基本内容

(一)基本特点:

与其他金融活动相比,碳金融具有以下四点特性:

1.公益性:碳金融市场的功能是为了维护气候公共利益,而非追求经济效益。

2.专业性:碳金融要求从事机构、个人具有传统金融之外的相关专业知识和资质,包括碳排放配额总量目标的确定、配额的初始分配、配额管理,以及温室气体排放的监测、报告、核证等。

3.跨行业性:碳金融市场的主体广泛,包括政府、排放企业(单位)、交易机构、核查机构、监测机构及其他组织和个人。碳金融产品具有多样性,包括碳现货、碳期货、碳期权、碳保险、碳证券、碳合约、碳基金、碳排放配额和信用等,几乎囊括了所有的金融产品形式。

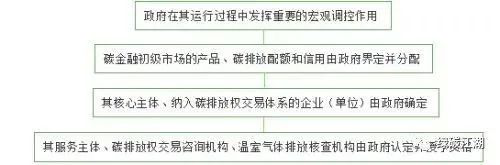

4.国家干预性:碳金融市场自创建到运行需要国家干预,具体表现在以下四个方面:

(二)碳金融主要风险:

1.政治风险:由于国家之间的政治冲突,碳金融市场面临流动性风险,进而在较长一段时间影响碳配额、监管、资源的合理分配和利用。此外,国家的政局动荡也会极大加速碳金融风险的传导和形成。

2.政策风险:碳金融作为一类具有经济价值的资源标的物进行交易,由国际及本国的政策决定其市场稀缺性和价值性,因此政策是否稳定对其至关重要。而且,由于投资交易过程复杂、运作周期漫长、中间过程涉及的国家及企业很多,每一环节政策的变动均可能对后续环节造成影响,进而降低投资者的市场信心和投资回报率。

3.市场风险:现有的碳金融体系结构较为单一,产品种类仍处于不断丰富的阶段,风险防控体系在市场经济的瞬息变化中很难应对自如,不仅存在成本过高的风险,还会造成碳价的异常波动,降低企业流动性。

4.投资风险:市场买卖双方对复杂的碳金融市场的具体规则可能存在盲点,使得投资商的潜在风险加大。此外,碳市场存在的信息不对称问题会造成碳金融市场的价格扭曲,加大投资者的投资风险。

应对上述碳金融市场的各类风险,具体的防范措施简要包括:稳定碳配额市场、规范碳排放权、完善碳保障体系、探索碳监管模式。

转载地址:https://mp.weixin.qq.com/s/qUw8st98fGlDHP1Wg9RLYw